欠债近2200亿,河北前首富公司终于公布还钱方案!曾称"误判了环京房地产形势"

华夏幸福(600340.SH)9月30日晚间公告称,公司初步拟定了债务重组计划,公司2192亿元金融债务,将通过多种方式妥善安排清偿。

与此同时,华夏幸福将于2021年10月8日开市起复牌。

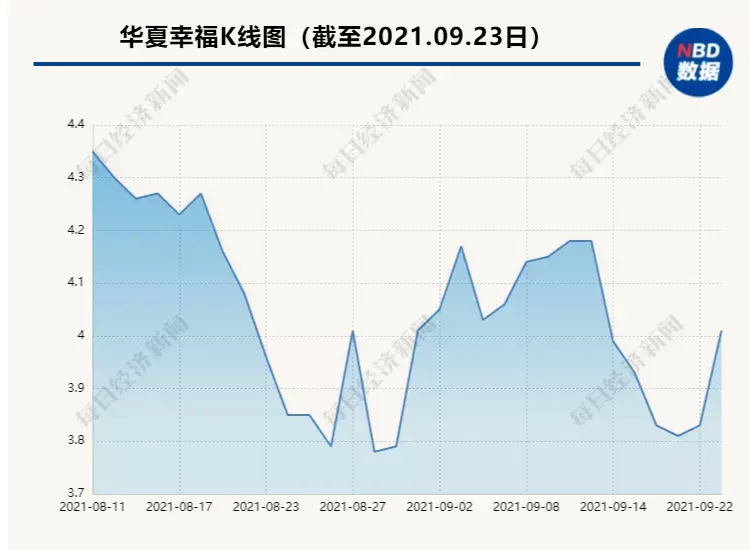

截至停牌前,华夏幸福股价4.01元,总市值156.94亿元。

华夏幸福公布债务重组计划

9月30日晚间,华夏幸福发布公告称,在地方政府的指导和支持下,公司初步拟定了债务重组计划,并在省市政府的指导下,与债权人就债务重组计划的相关内容进行了沟通。

以“不逃废债”为基本前提,按照市场化、法治化、公平公正、分类施策的原则,稳妥化解华夏幸福债务风险,依法维护债权人合法权益。债务重组计划主要内容如下:

公司2192亿元金融债务,将通过以下方式妥善安排清偿:

卖出资产回笼资金约750亿元;

出售资产带走金融债务约500亿元;

优先类金融债务展期或清偿约352亿元;

现金兑付约570亿元金融债务;

以持有型物业等约220亿元资产设立的信托受益权份额抵偿;

剩余约550亿元金融债务由公司承接,展期、降息,通过后续经营发展逐步清偿。

公司将保留孔雀城住宅业务、部分产业新城业务、 物业管理业务及其他业务。

此外,华夏幸福在公告中称,债务重组计划目前尚未经公司董事会审议,具体内容后续尚需与金融机构债权人委员会进一步沟通,并可能根据沟通情况进行调整,在取得相关决策机构的同意后方能最终确定,债务重组计划涉及相关事项尚存在不确定性。

华夏幸福危机始末

受宏观经济环境、行业环境、信用环境叠加疫情影响,华夏幸福在2021年伊始流动性紧张加剧,并陷入到“股债双杀”的局面中。

据财联社,今年1月份以来,该公司旗下多只债券下跌,不仅发行的境内债集体下挫,同时其存续美元债也出现异动。随后,华夏幸福被穆迪、惠誉、中诚信等评级机构下调信用评级,引发市场对该公司兑付风险的关注。

2月1日,华夏幸福首度公布了其债务逾期情况。2月2日,华夏幸福董事长,河北前首富王文学在内部讲话中坦言,公司出现了债务偿付问题,新增融资又全面受阻,业务现金流根本无法覆盖偿付需求。可注入的资金,基本枯竭。

对于华夏幸福陷入流动性危机的原因,王文学表示,公司当下的困境有外部冲击的严重影响,但核心还是内部原因造成的。“第一是错误研判了环京的房地产形势,投资过于集中;第二,新拓区域尚在培育中,效果不及预期;第三,前期扩张激进,管理不够精细;第四,多轮疫情冲击使经营困境雪上加霜。”

半年报显示,今年上半年,华夏幸福实现销售额139.68亿元,较上年同期下降66.69%;营业收入210.68亿元,同比下降43.63%;净亏损94.8亿元。

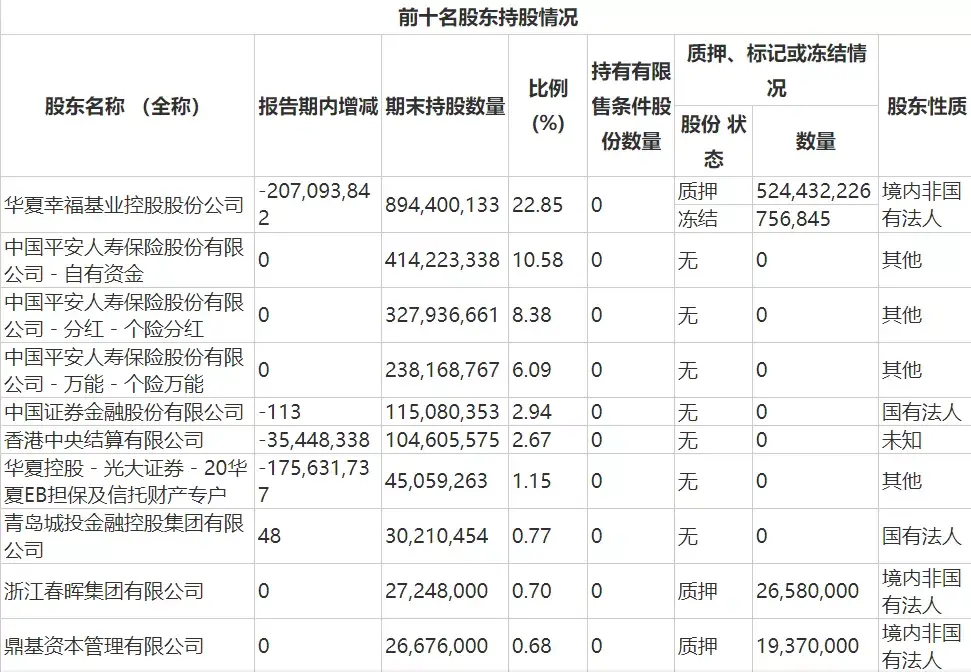

截至2021年上半年,华夏幸福前10名股东持股情况如下:

图片来源:华夏幸福半年报

华夏幸福陷入流动性危机后,如何自救一直备受外界关注。

“去年危机发生后,公司除了多措并举、积极自救,同时也紧急向河北省委省政府、廊坊市委市政府求助,各级政府的领导小组和工作专班,与公司保持全天候、全方位对接沟通,直接指导风险化解工作。”王文学在内部新年讲话中说。

2月初,华夏幸福债委会组建会议暨第一次会议召开,央行、银保监会、证监会及各监管机构河北省分支机构、河北省政府、廊坊市政府相关领导、王文学及230多家金融机构代表均出席。

据财联社,“会议的主要目的是成立华夏幸福金融机构债权人委员会,确保金融机构债权人形成合力,以‘不逃废债’为基本前提,按照市场化、法治化、公平公正、分类施策的原则,稳妥化解华夏幸福债务风险,依法维护债权人合法权益。”华夏幸福方面表示。

与此同时,华夏幸福出售了部分资产。该公司陆续将嘉兴南湖项目卖给了融创;将南京上秦淮地块转手给了金茂和美的置业,并将位于武汉的新洲双柳地块出售给江西房企中奥地产;还将武汉裕筑房地产开发有限公司51%股权,作价2.0279亿元出售给宝业集团。

“短期华夏幸福需要借助银行信贷和战略投资者支持,来化解债务风险。长期来看,华夏幸福需要在保证公司正常运转的基础之上不断降低杠杆,满足房地产融资新规的要求;积极调整营销战略和全年供货节奏,提高销售业绩,保证债券的到期偿付。”国盛证券分析师杨业伟曾表示。